Obliczanie wynagrodzeń pracowników

po zmianach tzw. “Polskiego Ładu 2.0”.

Dotyczy wersji 22.09.A i późniejszych.

Specyfikacja zmian “Polskiego Ładu 2.0”

- Zmiany wchodzą w życie z dniem 01.07.2022 i dotyczą wypłat wynagrodzeń dokonanych po 30.06.2022.

- Zmienia się pierwsza stawka podatku z 17% na 12%.

- W związku ze zmianą stawki podatku, zmienia się miesięczna wysokość obniżenia podatku – tzw. kwota wolna – z 425 zł na 300 zł.

- Wprowadza się możliwość podzielenia kwoty wolnej na ½ lub ⅓, w przypadku jej naliczania w odpowiednio dwóch lub trzech źródłach przychodów.

- Likwiduje się “ulgę dla klasy średniej”.

- Wyłącza się mechanizm “przedłużania poboru zaliczki”. Jeżeli rozliczenia wypłat dokonanych przed 01.07.2022 wykazują narastająco kwotę “przedłużenia”, to jego rozliczenie nastąpi w rozliczeniu rocznym podatku.

- Przychody uzyskiwane z zasiłków macierzyńskich podlegają takim samym prawom do podatku 0% jak wynagrodzenia (pracownicy do 26 lat, rodzina “4+”, powracający z zagranicy).

Zmiany w programie:

- Począwszy od lipca 2022, zmianie ulegają parametry podatkowe

- Zmienia się wygląd dialogu danych pracownika

- Dla zrealizowania zmiany dot. naliczania niepełnej kwoty wolnej podatku należy wykorzystać dialog Praca > Parametry > Obniżenia i odliczenia

- Raport (Praca > Raport) został uzupełniony o informacje wynikające z wyliczeń podatku wg zasad Polskiego Ładu 2.0

Obliczanie wynagrodzeń pracowników

po zmianach tzw. “Polskiego Ładu”

z uwzględnieniem zmian rozporządzenia z 7.01.2022

Specyfikacja zmian “Polskiego Ładu”

- Zmiany dotyczą wszystkich wynagrodzeń wypłaconych począwszy od roku 2022. W związku z tym dotyczą również wynagrodzeń roku 2021, które są wypłacane w roku 2022.

- Przestaje obowiązywać stosowane dotychczas odliczanie części ubezpieczenia zdrowotnego (7,75%) od podatku. W związku z tym, całe ubezpieczenie zdrowotne (9%) potrącane jest z wynagrodzenia pracownika.

- Ubezpieczenie zdrowotne nie może być większe niż wartość “hipotetycznego podatku”. Ze względów matematycznych, to ograniczenie dotyczy wynagrodzeń nieprzekraczających 1250 zł, co może wystąpić tylko przy zatrudnieniu na mniej niż ½ etatu. Tak zwany “podatek hipotetyczny” wylicza się wg skali podatkowej obowiązującej w roku 2021 (wówczas miesięczna wartość “kwoty wolnej” wynosiła 43,76 zł).

- Od roku 2022 obowiązuje nowa skala podatkowa, w której nastąpiło znaczne podwyższenie “kwoty wolnej”, która w przeliczeniu na miesiąc wynosi 425 zł.

- Podwyższono też próg stosowania podstawowej (17%) stawki podatku do

120 000 zł. - W przypadku gdy narastający w roku dochód przekroczy próg 120 000 zł, do wyliczeń zaliczki na podatek dochodowy stosuje się nadal “kwotę wolą” (425 zł).

- Rozszerzono stosowanie stawki podatku 0% o następne przypadki – prawo to, oprócz osób do 26 lat, dotyczy również:

- seniorów, którzy posiadają ustawowe prawo do emerytury, lecz z prawa tego nie skorzystali

- rodziców co najmniej czwórki dzieci

- osób powracających z zagranicy

- Stosowanie podatku 0% dotyczy dochodów uzyskiwanych z wynagrodzenia za pracę, co oznacza, że dochody z innych źródeł, wynikające np. ze świadczeń ZUS pozostają opodatkowane wg zasad ogólnych.

- Prawo stosowania podatku 0% dotyczy przychodów nieprzekraczających kwoty 85 528 zł

- Jeżeli pracownik uzyskał, w danym zakładzie pracy, w danym miesiącu, przychody w granicach od 5701 zł do 11 141 zł, to jego podstawę opodatkowania obniża się o tzw “ulgę dla klasy średniej”. “Ulga klasy średniej” dotyczy przychodów ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy.

Wyliczenie “ulgi klasy średniej”:

- dla przychodów w granicach od 5701 zł do 8549 zł wg wzoru:

(A x 6,68% – 380,50) / 0,17, gdzie A oznacza przychody miesiąca - dla przychodów w granicach pow. 8549 zł do 11 141 zł wg wzoru:

(819,08 – A x 7,35%) / 0,17, gdzie A jak wyżej

Zmiany w programie spowodowane wprowadzeniem przepisów “Polskiego Ładu”

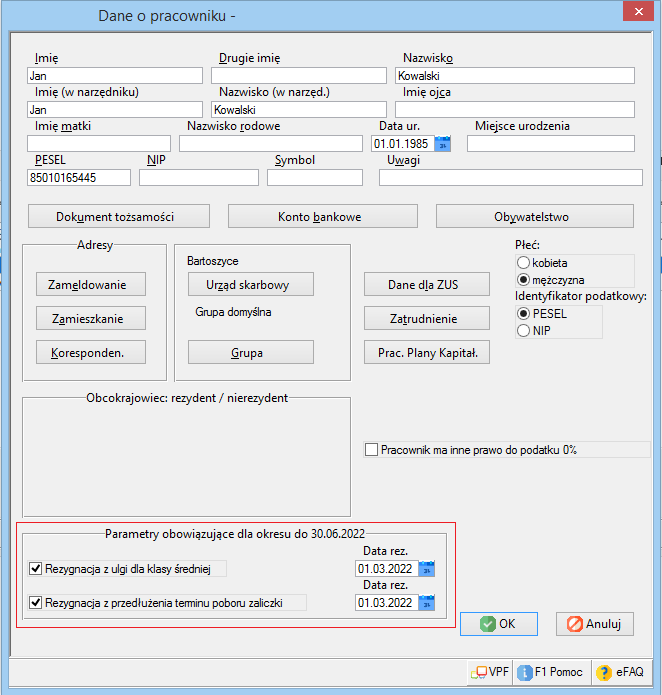

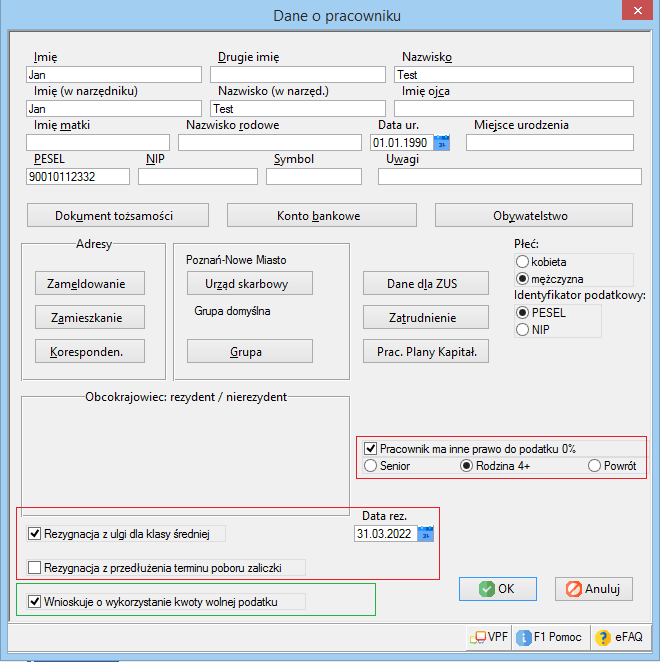

- Dialog danych pracownika

- Jeżeli zaznaczono pole “Rezygnacja z ulgi dla klasy średniej”, to pokazuje się pole “Data rezygnacji”. Rezygnacja obowiązuje od następnego miesiąca po wskazanej dacie rezygnacji. Uwaga – ulga dla klasy średniej wg stanu prawnego z 7.01.2022 nie dotyczy zatrudnionych na umowach cywilno prawnych.

- Jeżeli zaznaczono pole “Pracownik ma inne prawo do podatku 0%”, to pokazuje się pole wyboru rodzaju tego prawa. Tak ustawione informacje są uwzględniane przy następnych (nowych) wypłatach wynagrodzeń. Informacje te nie wpływają na już wyliczone wynagrodzenia.

- Zgodnie z rozporządzeniem z 7.01.2022 pracownik ma prawo zrezygnować z przedłużania terminu poboru zaliczki. W przypadku zaznaczenia tego pola pojawi się pole daty, od której rezygnacja ma obowiązywać.

- Wnioskowanie o wykorzystanie kwoty wolnej podatku dotyczy pracowników zatrudnionych wyłącznie na umowie cywilno – prawnej, w pozostałych przypadkach pole to nie jest widoczne.

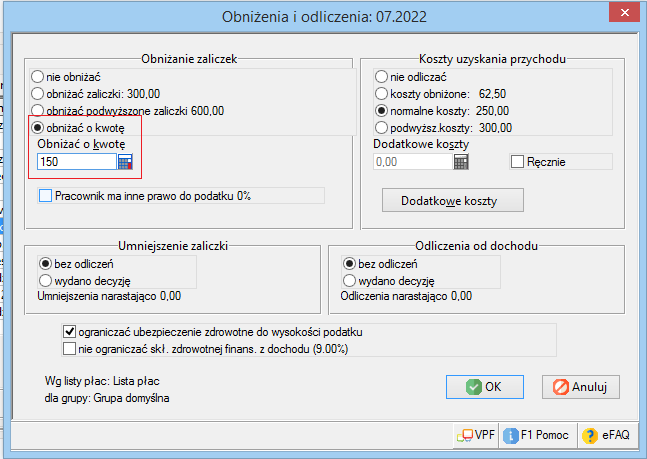

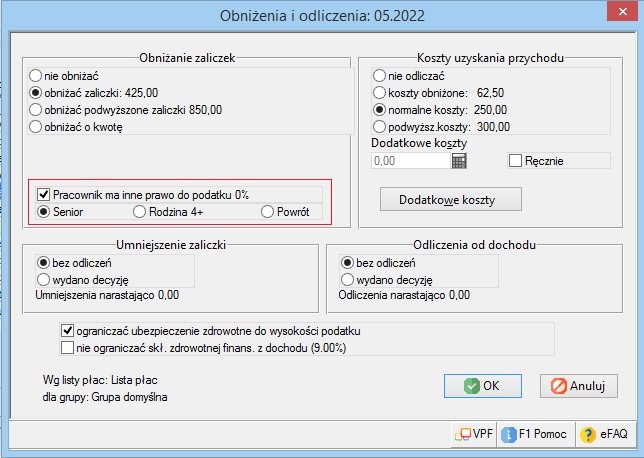

2. Dialog “Praca” > “Parametry” > “Obniżenia i odliczenia”

- Jeżeli pole “Pracownik ma inne prawo do podatku 0%” jest zaznaczone, to:

- możliwe jest wskazanie rodzaju obowiązującego prawa

- wynagrodzenia dla danego miesiąca (w powyższym przypadku dla maja 2022), będą policzone zgodnie z widocznym ustawieniem.

- Użytkownik może skutecznie to ustawienie zmienić z tym, że ta zmiana będzie dotyczyła tylko wynagrodzeń z tego miesiąca.

- Uwaga – prawa do podatku 0% wynikające z wieku do 26 lat nie mogą być sterowane z poziomu “parametrów”, ponieważ są zależne od daty urodzenia i ew. wniosku o nie stosowanie zwolnienia. Wówczas na przedstawionym dialogu pojawi się jedynie informacja o stosowaniu takiego prawa.

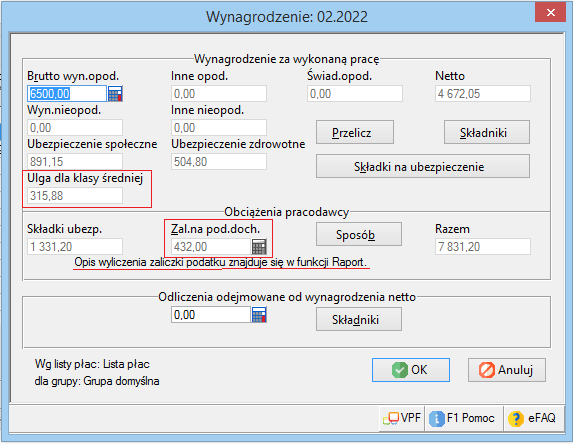

3. Dialog “Praca” > “Wynagrodzenia”

- Pole “Ulga dla klasy średniej” prezentuje wartość tej ulgi. Wartość nie podlega edycji. Rezygnacji z ulgi można dokonać jedynie w dialogu pracownika (jak wyżej pkt 1)

- Uwaga – w przypadku gdy w danym miesiącu występuje więcej wypłat, to zawsze w ostatniej wypłacie tego okresu następuje podliczenie wszystkich przychodów i zastosowanych ulg dla klasy średniej, w taki sposób by suma przychodów i suma ulg była zgodna z wytycznymi prawa.

- Wyliczona zaliczka uwzględnia zmiany z 7.01.2022. Wyjaśnienia dotyczące wyliczenia zaliczki udostępnia funkcja “Raport”, umieszczona w menu dialogu “Wynagrodzenia”.

4. W związku ze zdezaktualizowaniem się parametru “zdrowotne odliczane” a pojawieniem się parametru “ulga dla klasy średniej”, nastąpiły stosowne zmiany w wydrukach list płac i w kartach wynagrodzeń.

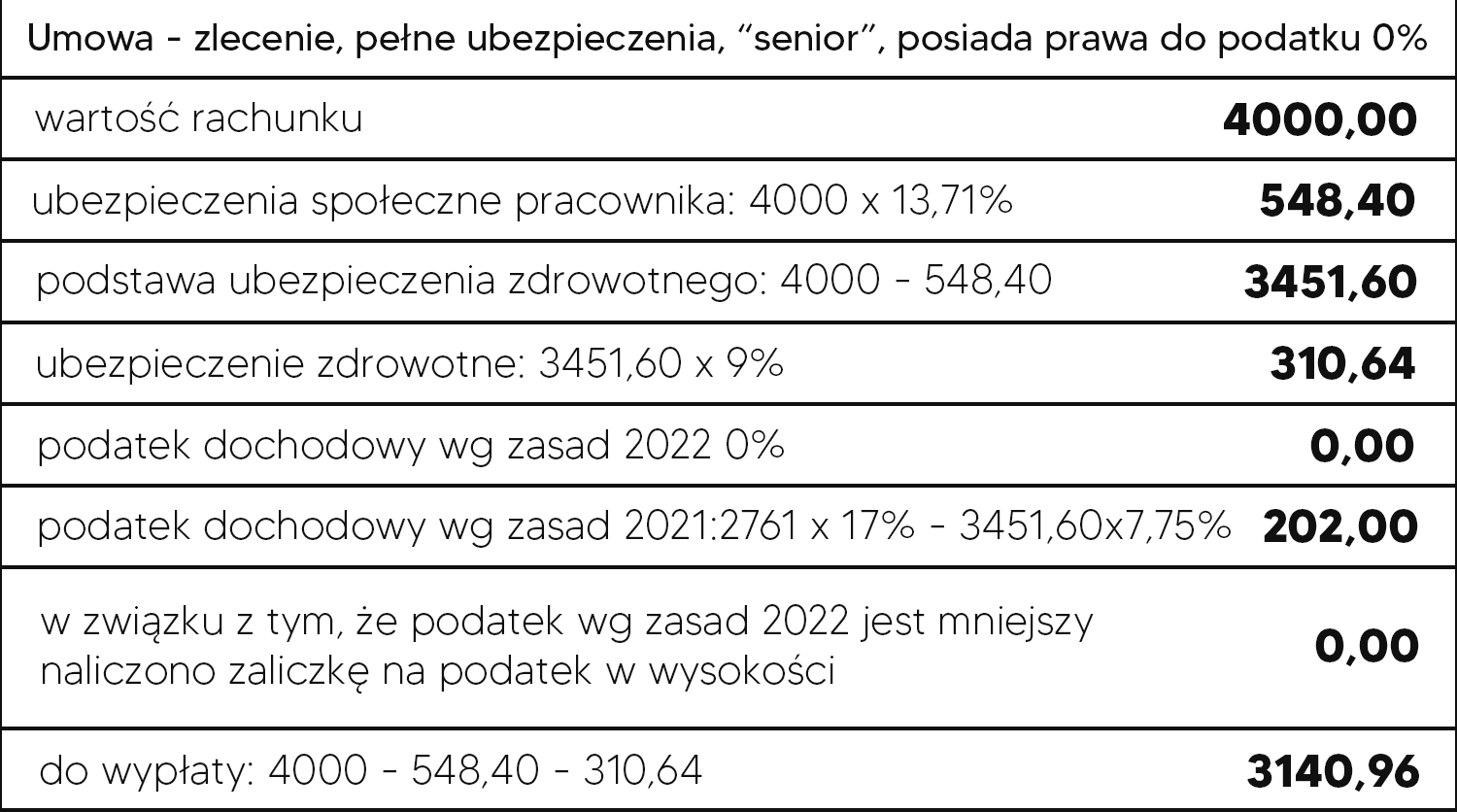

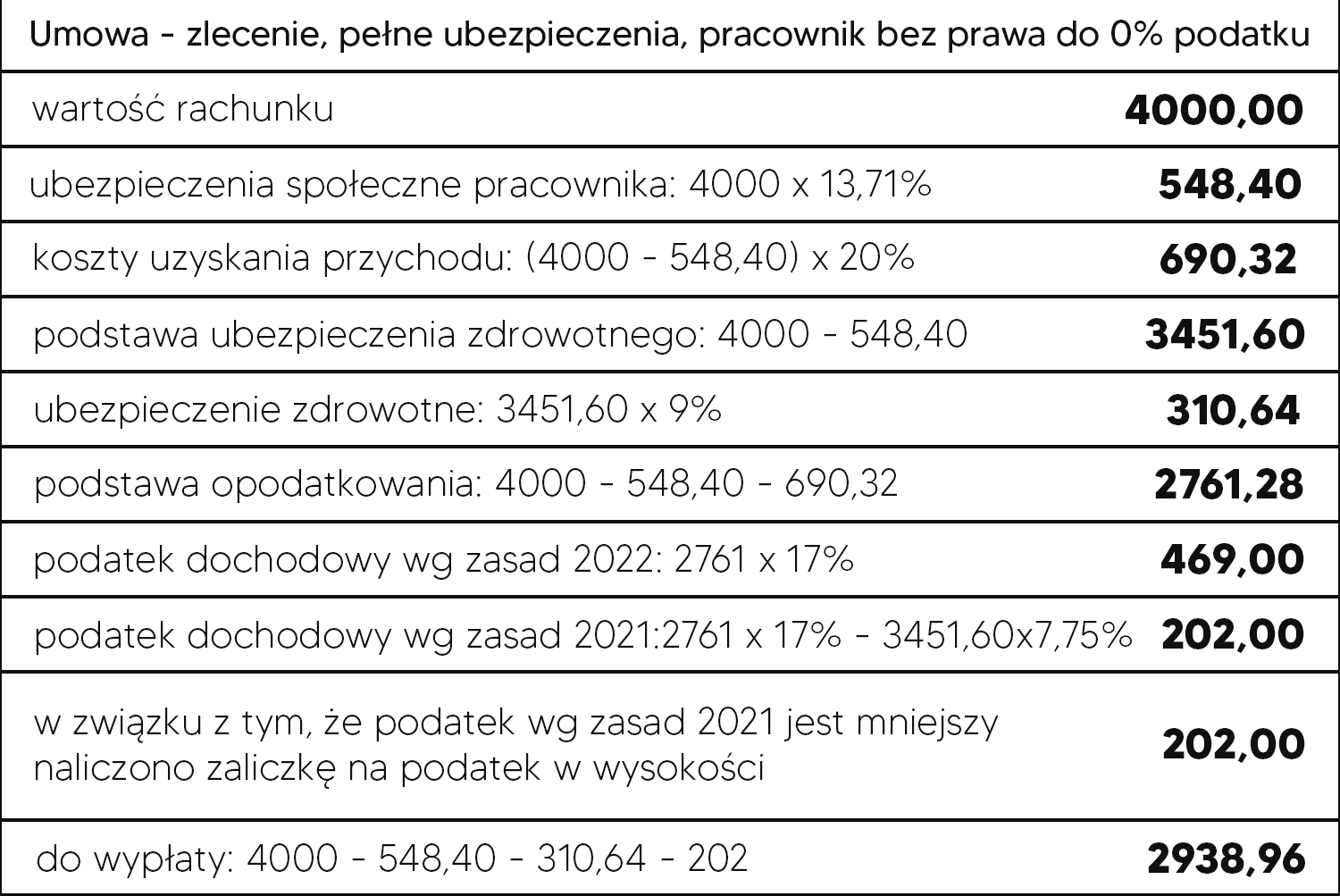

5. Dialog “Zlecenia” > “Dokumenty” > “Rachunek”

Na dialogu zostało umieszczone objaśnienie dotyczące podatku

Przykłady wyliczenia wynagrodzeń

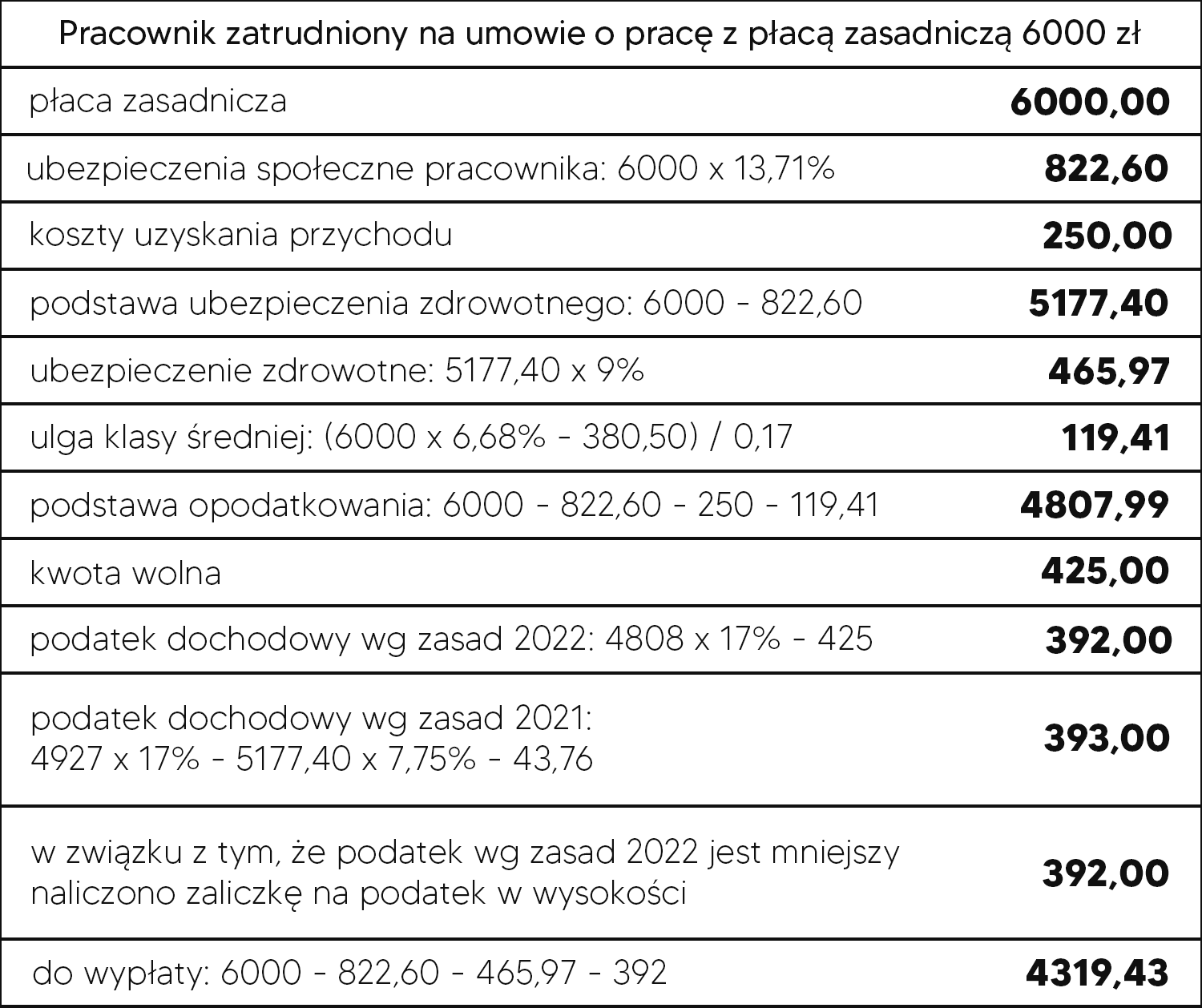

1.

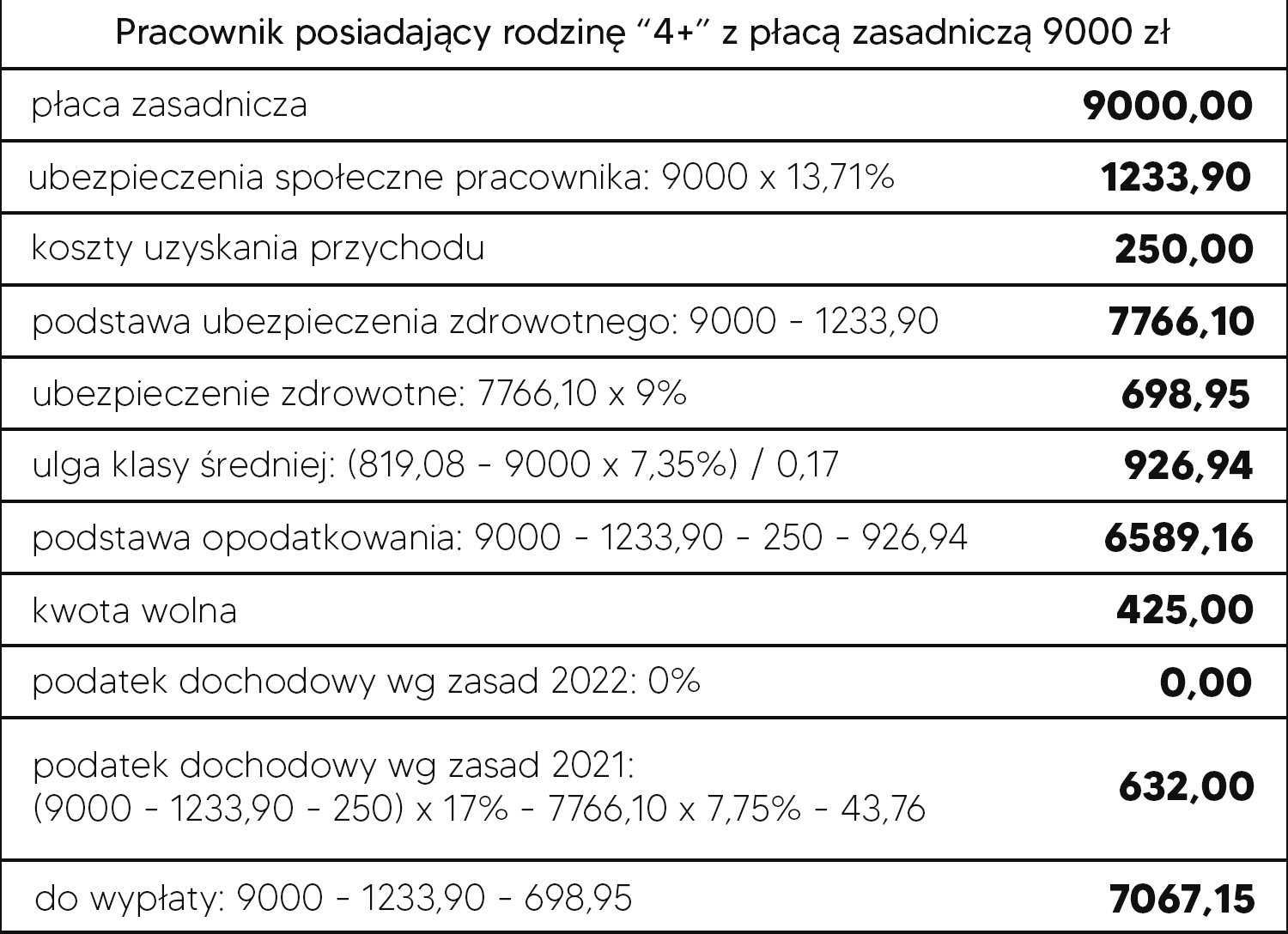

2.

3.

4.

5.

6.