Od 1 stycznia 2019 roku weszły w życie zmiany dotyczące samochodów osobowych wykorzystywanych w prowadzonej działalności.

- Możliwość zaliczenia do kosztów 100% wydatków dotyczy tylko wykorzystywania samochodu osobowego wyłącznie w prowadzonej działalności gospodarczej, przy czym podatnik będzie musiał prowadzić ewidencję potwierdzającą wykorzystywanie samochodu osobowego wyłącznie do działalności gospodarczej podatnika (wykorzystywana będzie w tym zakresie ewidencja stosowana dla celów VAT).

- Podatnik może zaliczać tylko 75% wydatków związanych z używaniem samochodu w przypadku, gdy wykorzystuje ten samochód również do celów niezwiązanych z prowadzoną działalnością, czyli również do celów prywatnych (tzw. użytek mieszany).

- Nowy limit kosztów dla samochodów prywatnych – tylko 20% wydatków związanych z pojazdem w kosztach firmowych. Kilometrówka w przypadku samochodów prywatnych nie jest wymagana.

Sposoby obsługi w programie:

Przypadek 1: Samochód firmowy (100% kosztów)

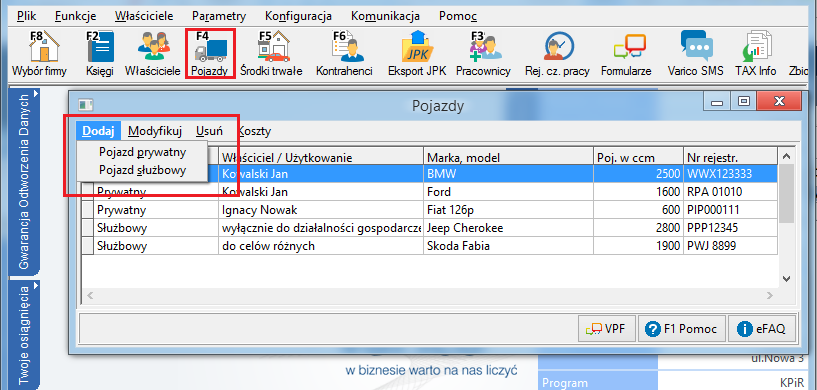

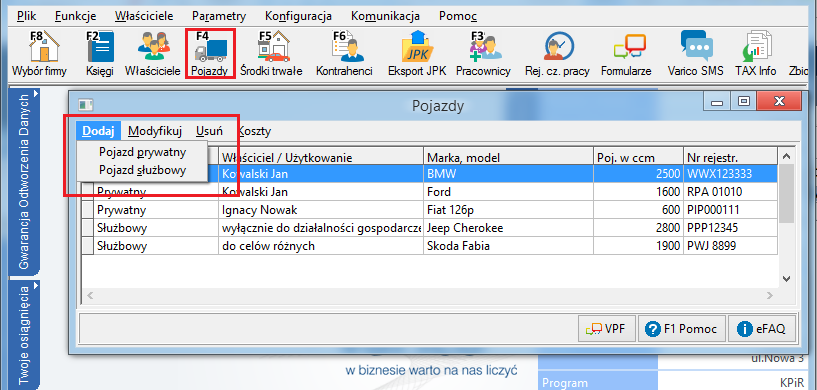

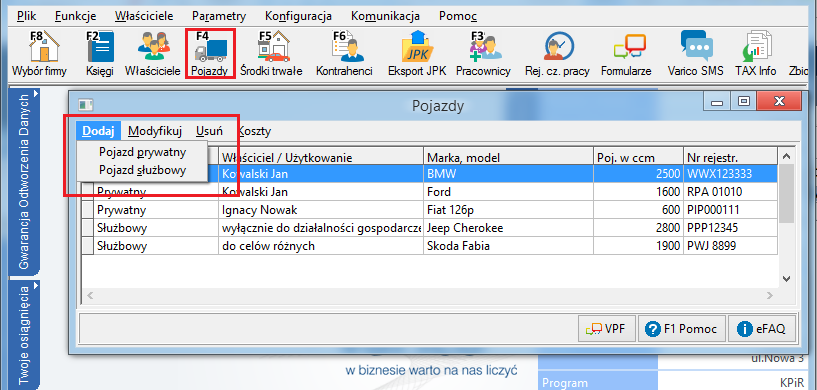

Po dodaniu środka trwałego przy firmie należy kliknąć w ikonę Pojazdy -> Dodaj -> Pojazd służbowy

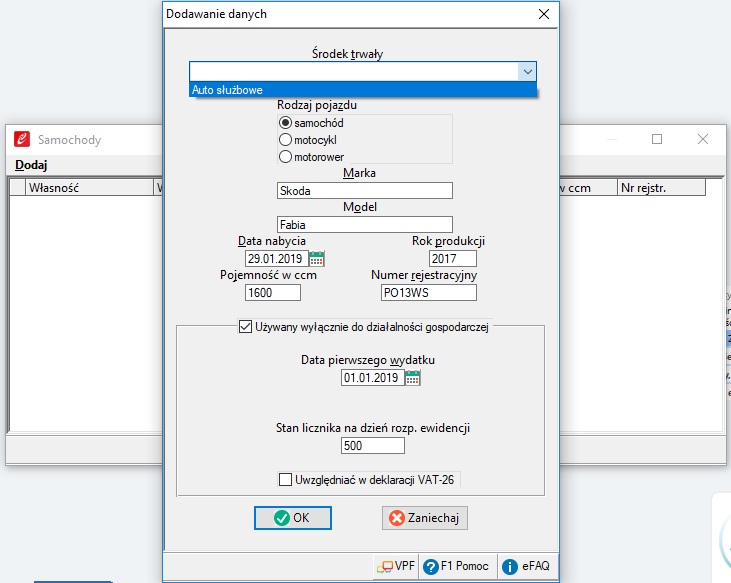

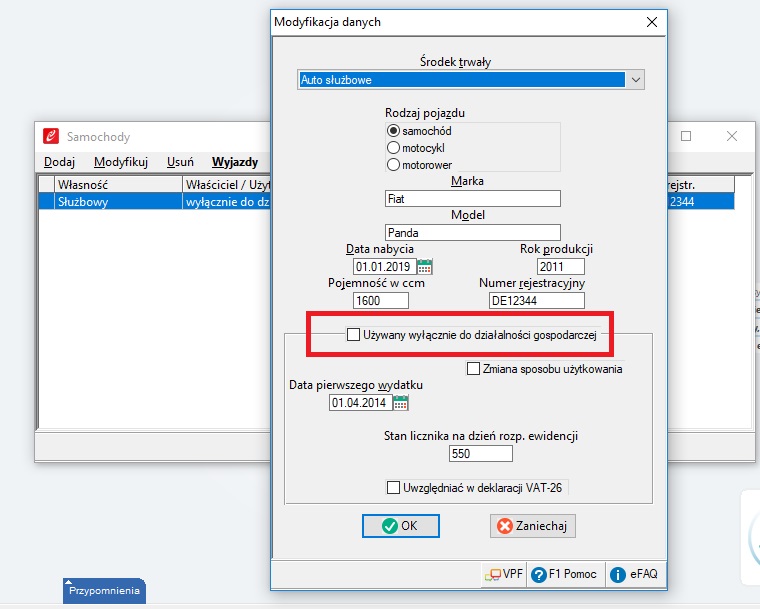

Następnie w oknie wybieramy środek trwały z listy i zaznaczamy checkbox „Używany wyłącznie do działalności gospodarczej”:

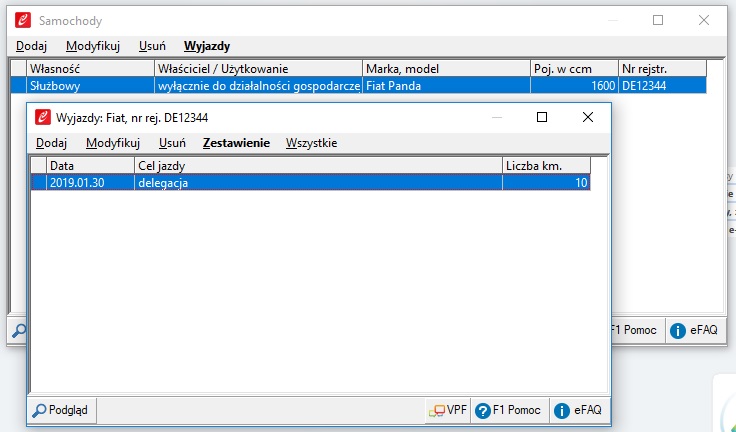

W celu dokumentacji należy dokumentować wyjazdy w Pojazdy -> Wyjazdy

Przypadek 2: Samochód służbowy wykorzystywany także do celów nie związanych z prowadzeniem działalności (75% kosztów)

Po dodaniu środka trwałego przy firmie należy kliknąć w ikonę Pojazdy -> Dodaj -> Pojazd służbowy

Następnie w oknie Wybieramy środek trwały z listy i pozostawiamy nie zaznaczony checkbox „Używany wyłącznie do działalności gospodarczej”:

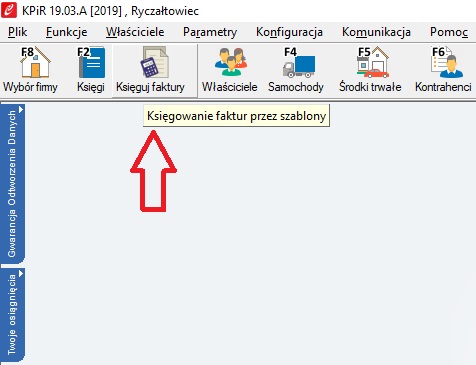

W celu zaksięgowania faktury kosztowej wchodzimy w Księguj faktury:

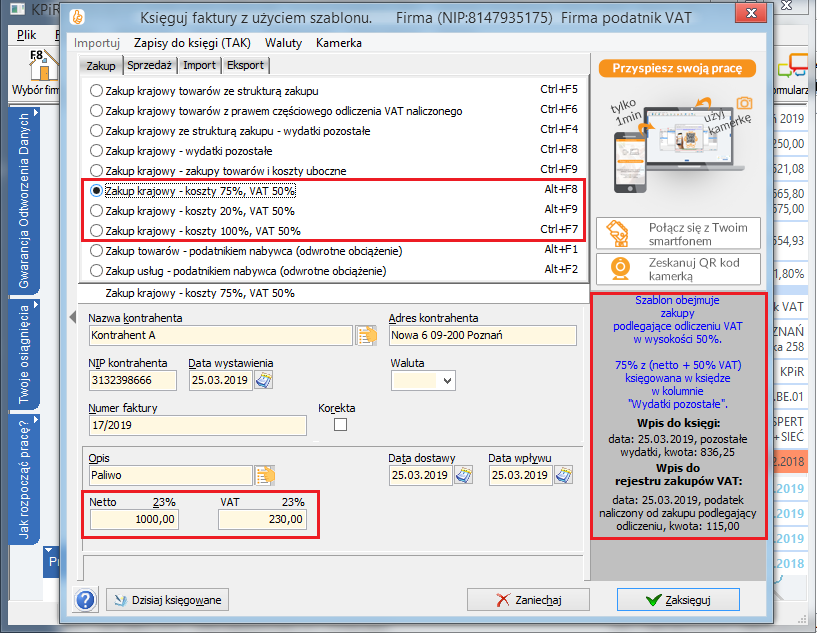

Następnie wybieramy szablon „Zakup krajowy paliwa 75%, VAT 50%”.

Inne sposoby księgowania kosztów samochodu:

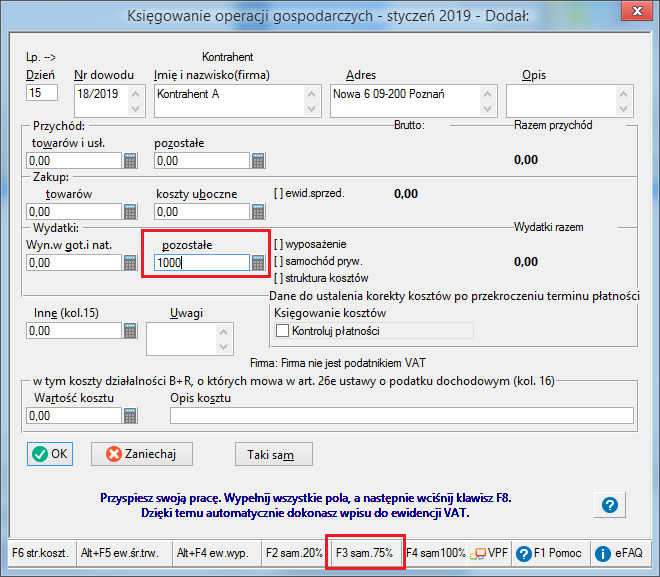

- Dla przedsiębiorcy, który nie jest podatnikiem podatku VAT

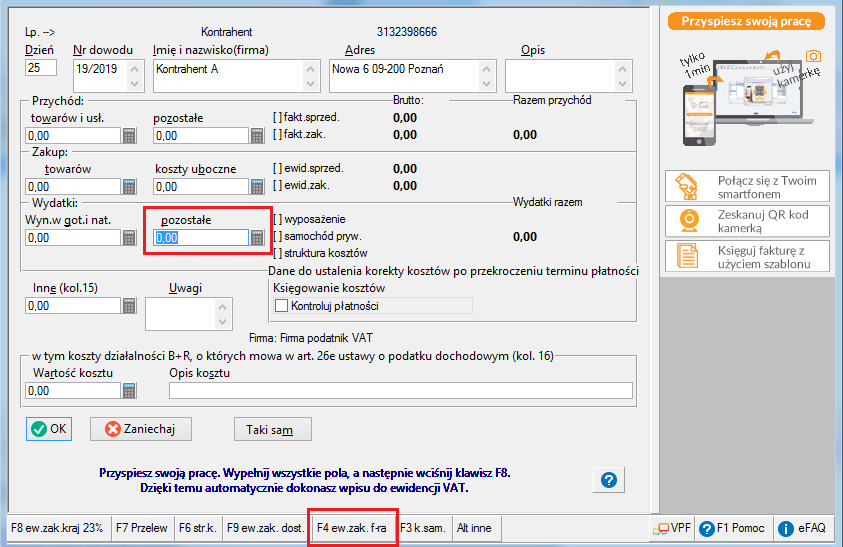

W dialogu księgi wpisujemy kwotę brutto faktury w polu “Wydatki pozostałe” i korzystamy z przycisku “F3 sam.75%”. Jeżeli w firmie jest więcej niż jeden samochód służbowy wykorzystywany także do celów niezwiązanych z prowadzeniem działalności, to pojawi się dialog umożliwiający wskazanie konkretnego samochodu. W wyniku takiego działania nastąpi odpowiednie przeliczenie kwoty w polu “Wydatki pozostałe”.

- Dla przedsiębiorcy, który jest podatnikiem podatku VAT

Po wpisaniu danych dokumentu do księgi, przechodzimy do pola “Wydatki pozostałe”, nie wpisujemy kwoty, natomiast korzystając z przycisku “F4” przechodzimy do rejestru faktur zakupu.

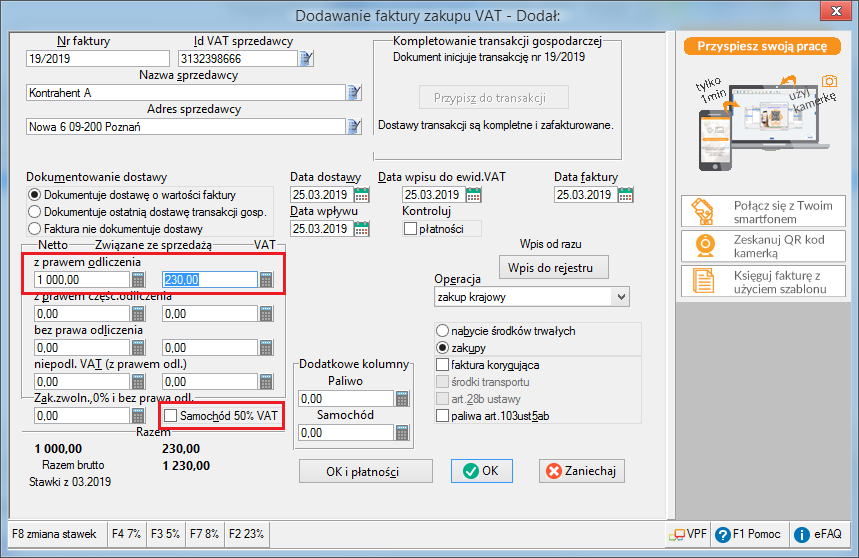

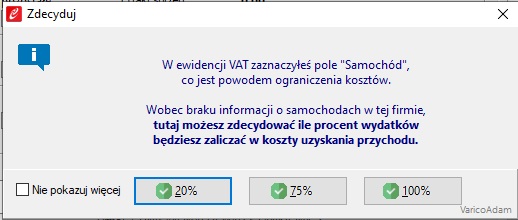

Po wpisaniu kwot netto i VAT z faktury, zaznaczamy pole “Samochód 50% VAT”. Po takim zaznaczeniu pojawią się odpowiednie kwoty – również w polach “bez prawa do odliczenia” . Po zaakceptowaniu dokumentu, program sprawdzi jakie samochody są rozliczane w firmie i jeżeli jest ich więcej niż jeden, to umożliwi wybór konkretnego pojazdu. W przypadku nie wykrycia pojazdów wyświetli się okno Zdecyduj:

W wyniku wpisania danych w polu “Wydatki pozostałe” pojawi się odpowiednia kwota wydatku możliwego do rozliczenia w koszty działalności.

Przypadek 3: Pojazd prywatny (20% kosztów)

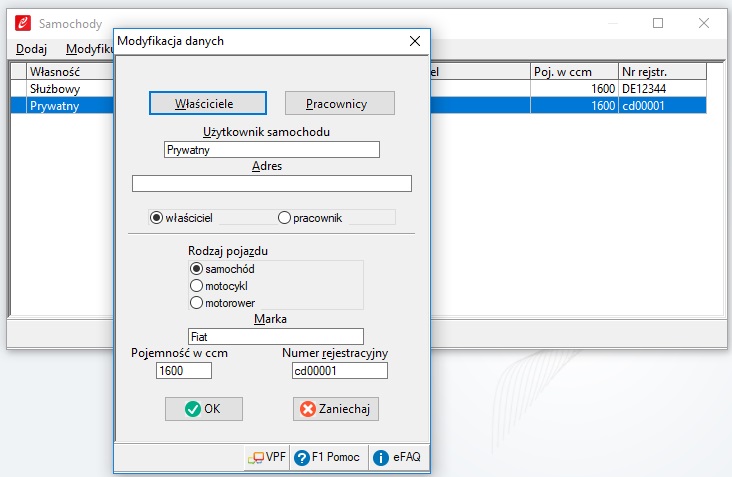

Klikamy w ikonkę Pojazdy -> Dodaj -> Pojazd prywatny

Dodajemy pojazd prywatny.

W celu zaksięgowania faktury kosztowej korzystamy z funkcji “Księguj faktury” i szablonu “Zakup krajowy – koszty 20%, VAT 50%”. Możemy również zaksięgować taką fakturę bezpośrednio do księgi, korzystając z pola “Wydatki pozostałe” i przycisku “F2 sam.20%” (dla przedsiębiorców niebędących podatnikiem VAT) lub przycisku “F4” dla przejścia do rejestru faktur i wskazania odpowiedniego samochodu. Działanie jest tu analogiczne do pojazdów służbowych wykorzystywanych również do celów prywatnych opisanych wyżej.